Svet sa nachádza vo vojne. Nie je to tretia svetová, konflikt Ukrajina vs. Rusko, či USA vs. krajiny odmietajúce zbraňami krytý dolár. „Je to nekonečná celosvetová ekonomická vojna, ktorá je tu od nepamäti. Je o prerozdeľovaní ekonomickej energie, nazývanej bohatstvo,“ touto myšlienkou začal Michael Saylor svoje vystúpenie na nedávnej bitcoin konferencii v Prahe.

Najdôležitejším faktorom pri prerozdeľovaní majetku sú štáty, ktoré ovládajú peniaze. Dôležité sú aj technológie a práca, teda energia vložená do úsilia, za ktoré sme odmeňovaní peniazmi.

„Bohužiaľ, štát je o niekoľko rádov mocnejší než ekonomické faktory a technológia. A technológia je rádovo mocnejšia než práca. Štáty a technológie menia ihrisko a vy môžete pracovať s maximálnym úsilím, no musíte zohľadňovať politiku štátu a technológie, ak naozaj chcete prežiť v týchto podmienkach.“

Štát rozhoduje o hodnote a sile peňazí cez centrálnu banku, ktorá určuje základnú úrokovú mieru, teda cenu peňazí. A tá neustále klesá, lebo objem peňazí v obehu rastie. Inflácia štátu vyhovuje, lebo je to menej viditeľná forma prerozdeľovania bohatstva než cez dane. Americký dolár, svetová rezervná mena, skolabovala za sto rokov oproti zlatu o 99 %. V porovnaní s akciovým indexom SP500 o 99,8 %.

Ani maximálnym úsilím neporazíte infláciu

Saylor vraví, že ak meriame infláciu vo vzťahu k niečomu, čo možno vyrobiť takmer zadarmo, nevyzerá tak vysoká. Avšak reálnu mieru inflácie možno najlepšie pozorovať na niečom pevnom a „termodynamicky zdravom“. Okrem SP500 môže byť príkladom realitná spoločnosť vlastniaca nehnuteľnosti na pláži v Miami. Počet pozemkov tu nerastie a prirodzene si udržujú hodnotu. Voči tejto firme dolár klesol o 99,8 %.

Ešte horšie však vyzerá vývoj hodnoty všetkých ostatných mien vo svete, ktoré strácajú už aj voči americkému doláru. Niektoré meny rovno kolabujú, ako napríklad argentínske peso, turecká líra, či indická rupia.

„Ak máte napríklad firmu v Argentíne a budete usilovne pracovať, musíte zvýšiť príjmy z 1 mil. na 500 mil. peso v priebehu 20 rokov, len aby ste ostali na rovnakej úrovni. Preto ani to najväčšie úsilie nevyrieši problém vyplývajúci z toho, že ste na nesprávnej strane ekonomickej vojny. Existuje tu iba jediná úspešná stratégia: zbaviť sa peso.“

„Ak spojíte to, že vaše mena kolabuje voči doláru a ten kolabuje voči silnejším aktívam, míňajú sa číslovky pri vypočítavaní bohatstva, o ktoré vás štát oberá. Ak štát znehodnotí menu o 99,9 % za 100 rokov, v podstate prichádzate o všetok váš majetok, ktorý sa prerozdeľuje kamarátom a záujmovým skupinám napojených na štát.“

Z toho podľa Saylora vyplýva, že ak si chce človek udržať bohatstvo, musí premeniť danú menu na aktívum, ktoré je vzácne, prenosné, trvanlivé a uchovateľné. Nehnuteľnosť so sebou nezoberiete.

Ako sa nenechať okradnúť štátom

Saylor si myslí, že peniaze sú niečo, čo uchováva ekonomickú energiu, ktorú ani štát nemôže ukradnúť alebo nemožno stratiť zlými investičnými rozhodnutiami. Dobrými peniazmi mohlo byť zlato, ale má svoje chyby. „Možno ho vytvoriť viac a nemôžete držať všetko. Aj mierny nárast množstva komodity v obehu o 2-3% ročne znamená, že po 35 rokoch máte v skutočnosti polovicu bohatstva v porovnaní so začiatkom.“

Podľa neho spôsob, ako by sa zlato mohlo stať perfektnými peniazmi, je prestať ho ťažiť a zvyšovať ponuku. Ale to sa nestane. Obmedzeným množstvom však disponuje jedno aktívum. Bitcoin. Hoci zatiaľ stále pribúda, je to čoraz menšie tempo až sa ťažba nových btc úplne zastaví na čísle 21 miliónov kusov. Tento aspekt robí z bitcoinu zdravé peniaze.

„Politici sa vás snažia presvedčiť, že je to nemožné. Komodity a príroda tiež ukazujú, že je to nemožné. Ale existuje aktívum, cez ktoré si uchováte vaše peniaze naveky. Bitcoin predstavuje ekonomickú nesmrteľnosť. Dokonalé peniaze sú také, ktoré umožňujú uniknúť mizérii v dôsledku ekonomickej vojny, ktorá ožobračuje vás, vašu rodinu, vaše firmy o 99,9 % hodnoty s absolútnou istotou. Neexistuje dostatočne veľké úsilie v podobe práce, špekulatívneho obchodovania, či hľadania spôsobov, ako uniknúť tejto skutočnosti. Jediné riešenie je bitcoin.“

Držať najlepšie peniaze

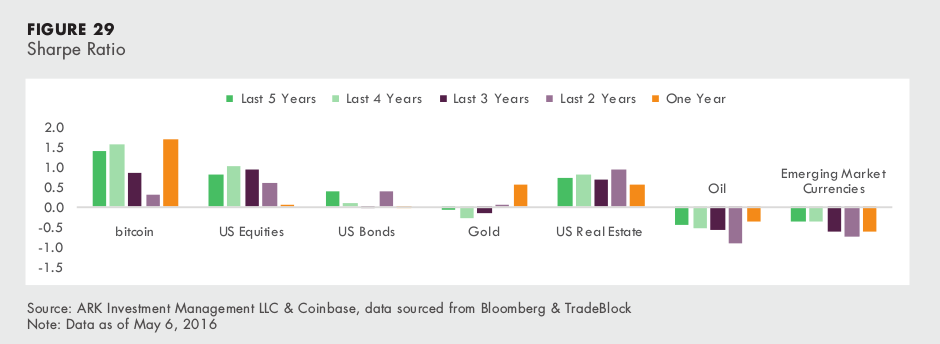

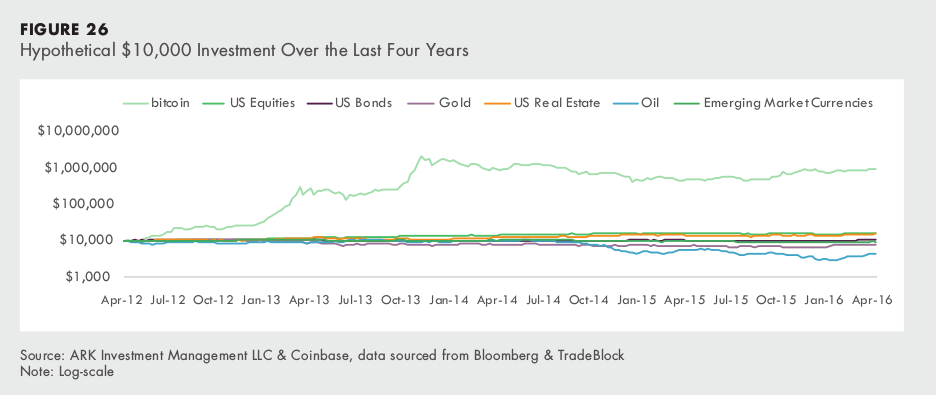

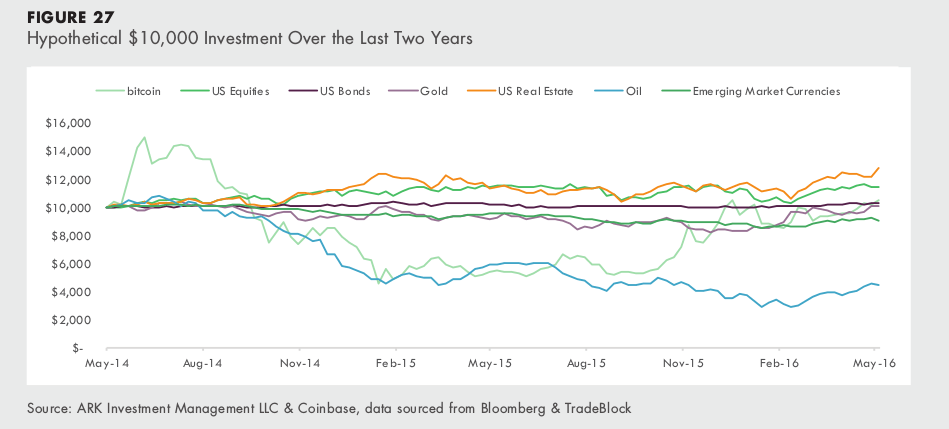

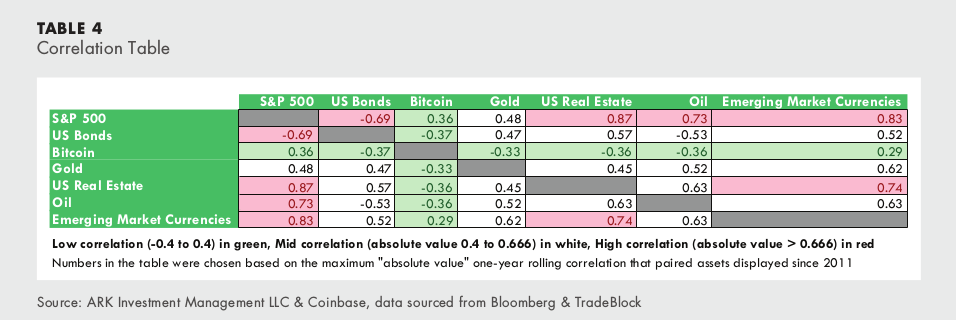

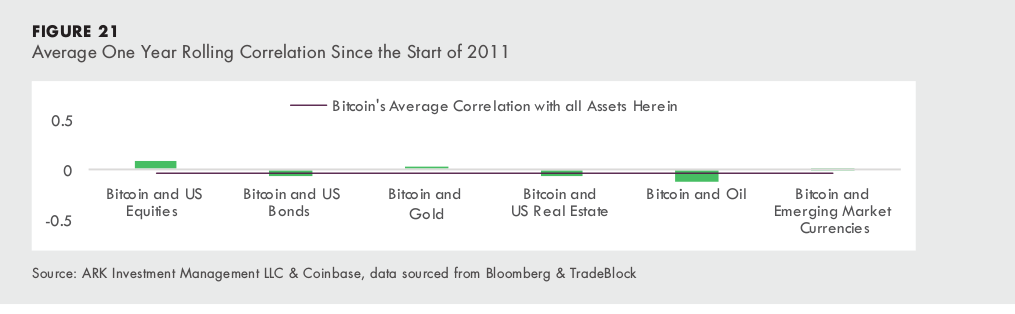

Víťazná stratégia je podľa Saylora iba jedna. Tým je držanie najlepších peňazí. „Ak držíte dolár, čo je najlepšia mena, smerujete k nule. Zlato sú o niečo lepšie peniaze ako meny, akcie sú lepšie peniaze než zlato, bitcoin sú lepšie peniaze než akcie.“

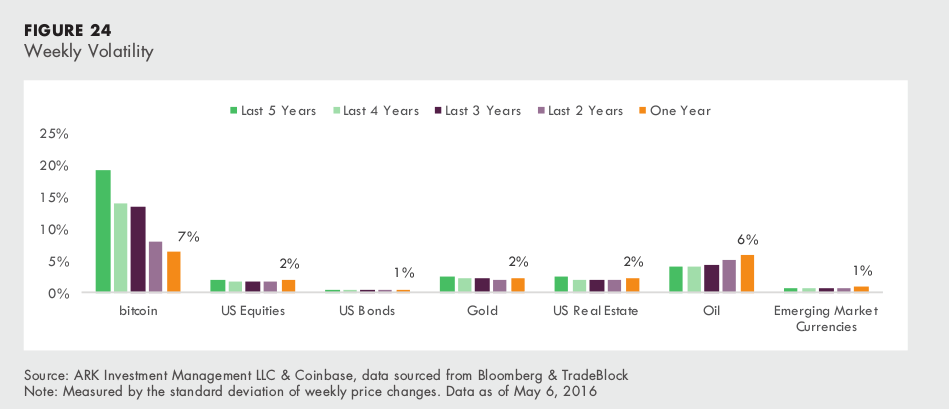

Tradičné zmýšľanie ľudí a firiem vychádza z presvedčenia, že firemné akcie a indexy sú najlepšími peniazmi. Tieto však okrem nižších výnosov oproti bitcoinu skrývajú niekoľko nie nezanedbateľných rizík: rastúce náklady na prácu, konkurencia na trhu, riziko novej technológie, politickej regulácie, zdanenia. Alebo faktor vojny, ktorá nemusí byť iba vo fyzickej forme, ale napríklad cla a poplatkov.

„Spolu tieto riziká predstavujú 7 % ročne z výnosov, s ktorými musíte pri firmách v dlhodobom horizonte počítať. Ale na bitcoin sa nevzťahujú. Firemný manažment nahrádza v bitcoine softvér zadarmo. Bitcoin nemá konkurenciu, a to ani v druhom rade.“

„Zároveň ho nebude viac, než 21 miliónov kusov. Je to nesmrteľný produkt a o tisíc rokov tu bude stále iba 21 miliónov btc. Samozrejme, pri zdaňovaní, reguláciách a vojne ostávate s bitcoinom v bezpečí digitálneho priestoru. Bitcoin nemožno zničiť, skorumpovať. Je všade na celom svete.“

Stratové a víťazné stratégie

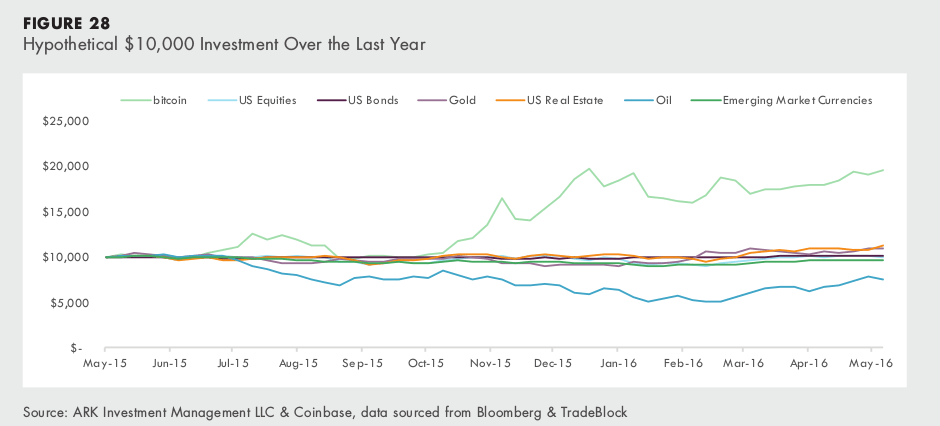

Aká je teda víťazná stratégia ako nielen uchovať, ale aj ďalej zhodnocovať majetok? Saylor porovnáva dolár, dlhopisy, akcie a bitcoin.

„Ak držíte v hotovosti milión dolárov, pri 7 % ročnej miere inflácie vám o sto rokov zostane 977 dolárov. Z milióna na tisíc dolárov. Ak nakúpite štátne dlhopisy za milión dolárov pri úroku 3,5 % ročne, zostane vám 3,5 % záporný výnos, po 100 rokoch to bude 31-tisíc dolárov. Teda 3 % z pôvodnej hodnoty majetku.“

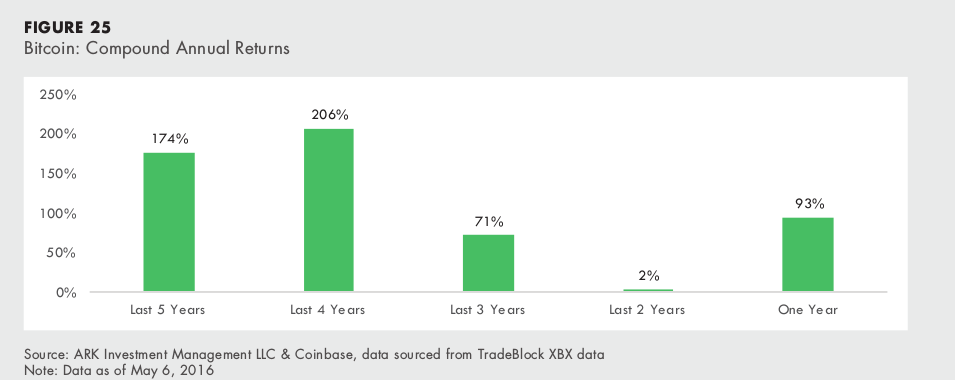

„Ak ste šikovný a investujete do akciového indexu SP500, zostane vám rovnaký milión dolárov. Ale nie viac. Ak vezmete polovicu z milióna a investujete do bitcoinu (s priemerným ročným zhodnotením 14 %), druhú polovicu do SP500, o sto rokov budete mať 512 mil. usd. Ak vložíte všetko do bitcoinu, budete miliardár. Všetko, čo musíte spraviť, je premeniť milión dolárov na btc.“

„Takže existujú víťazné a stratové stratégie. Iné spôsoby investovania, či trading sú iba stratou času. Nakupujte bitcoin stále pravidelne a na konci dňa nezáleží na tom, za koľko ste nakúpili. Dôležité je, aby ste nepredávali a neinvestovali do zlata, striebra a iných aktív,“ myslí si Saylor.

Nikto nedokáže zastaviť infláciu

Aj v dôsledku pretrvávajúcej ekonomickej vojny si ľudia vo svete čoraz viac začínajú uvedomovať, že bitcoin je najlepšie aktívum. To sa má podľa Saylora prejavovať na monetizovaní ostatných aktív, teda ich premieňaní na bitcoin.

Najskôr zlato, pretože nedáva žiadny zmysel. A potom ďalšie aktíva, považované za uchovávateľov hodnoty – nehnuteľnosti, akcie, dlhopisy. „S demonetizáciou zlata uvidíme 30-násobný nárast ceny bitcoinu. Ale neexistuje dôvod, prečo by sme nemohli byť svedkami 500-násobnej bomby pri demonetizácii ostatných aktív.“

Bitcoin má predstavovať ultimátnu „zbraň“ voči inflácii, ktorá tu bude naďalej. „Žiadna krajina ani nikto na svete nemôže zastaviť infláciu. Môžete stáť na čele sveta a nezastavíte ju. Infláciu nepredbehne 99 % firiem ani 99 % zamestnancov. 1 % trhu sa to možno podarí, no vy to nebudete. Ale každý, zdôrazňujem každý môže vlastniť bitcoin. Takže kupujte bitcoin.“